資金繰りや経営の改善、経理に強い銀行融資コンサルタント会社。銀行融資取引、資金調達、経理業務、資金繰り・経営改善でお困りの中小企業を応援します。

ローカルベンチマーク

経済産業省は企業の経営状態の把握を行うツールとして「ローカルベンチマーク(ロカベン)」を策定し平成28年3月4日に公表しました。

ローカルベンチマークとは

ローカルベンチマークは、企業の経営状態を把握するための「健康診断」を行うツールです。企業経営者、銀行、支援機関等が企業の経営状態を共有し合い、双方が同じ目線で対話を行うための基本的な枠組みでもあり、そして事業性評価の入り口として活用されることを目的としています。

ローカルベンチマークは、6つの指標からなる財務分析と、「商流・業務フロー」「4つの視点」の2つの非財務分析で構成されています。

企業の必要情報を入力し完成した結果を、経営者、金融機関、支援機関が情報を共有し、自社の位置付けについて理解が進み、対話が深まることが期待されます。

ローカルベンチマークを活用することで、企業の経営力を把握することができ、かつ経営状態の変化に早めに気づき、早期の取組みや支援につなげていくことができます。

企業と金融機関との関係は何となく対立し合うイメージがあります。しかし、そのような関係ではなく、企業は金融機関に自社の情報を積極的に開示し、金融機関は企業の財務数値以外の面も評価し、企業の成長性にもしっかりと目を向けるべきで、そのためのツールがこのローカルベンチマークなのです。

経済産業省のローカルベンチマークのページはこちらです。

エクセル形式のローカルベンチマークツールもここで提供されています。

6つの財務指標

ローカルベンチマークで採用されている財務指標は以下の6つです。

売上増加率(売上持続性)

売上高増加率=(売上高/前年度売上高)-1

売上はキャッシュフローの源泉です。企業の成長ステージに有用ですし、売上の持続性を測るための重要な指標です。

営業利益率(収益性)

営業利益率=営業利益/売上高

本業の収益性を測る重要な指標です。

労働生産性(生産性)

労働生産性=営業利益/従業員数

成長力、競争力等を評価し、生産性を測る指標です。キャッシュフローを生み出す収益性の背景となる要因として考えることもできます。

労働生産性については、一般的に「付加価値/従業員数(従事時間)」で算出するのですが、ローカルベンチマークでは簡易的に分子を営業利益としています。したがって、一般的なものより小さい値となります。

計算式がどのようなものであっても、過年度からの推移で見て行くようにしましょう。

EBITDA有利子負債倍率(健全性)

EBITDA有利子負債倍率=(借入金ー現預金)/(営業利益+減価償却費)

有利子負債がキャッシュフローの何倍かを示す指標です。有利子負債の返済能力を把握する重要な指標になります。

本来、返済能力を見る際のキャッシュフローは、支払利息を引いた後の経常利益や税引後利益を用いた方がいいのですが、簡便的に営業利益を採用するケースは増えています。

営業運転資本回転期間(効率性)

営業運転資本回転期間=(売上債権+棚卸資産-仕入債務)/月商

過去の値と比較することで、売上増減と比べた運転資本の増減を計測し、回収や支払等の取引条件の変化による必要運転資金の増減を把握するための指標です。

自己資本比率(安全性)

自己資本比率=純資産/総資産

総資産のうち、返済義務のない自己資本(純資産)が占める比率を示す指標であり、安全性分析のもっとも基本的な指標です。

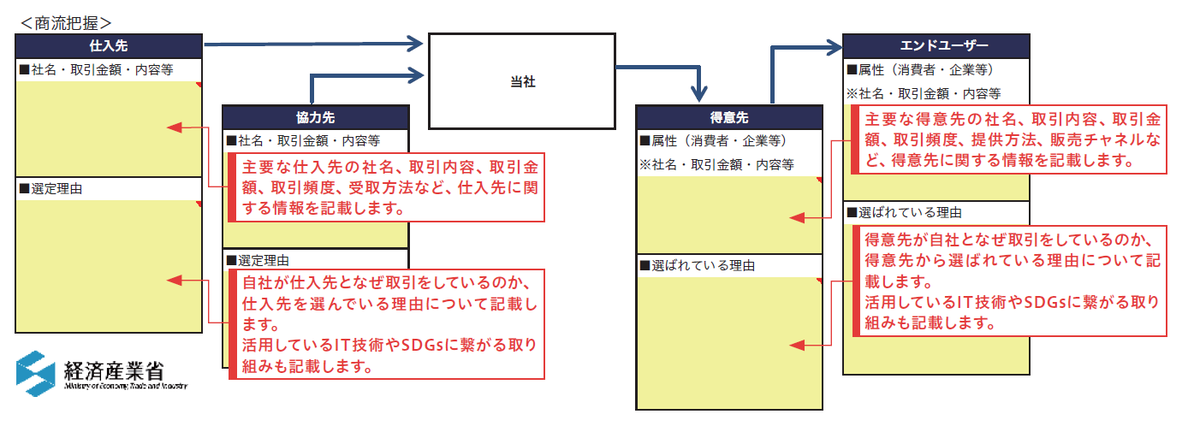

財務分析の結果

財務分析結果内のレーダーチャート

今まで金融機関の財務分析において、返済能力や安全性を重視する傾向にありました。今回示された6つの財務指標の中にもそれらはありますが、生産性の指標として労働生産性が追加されています。労働生産性は重要な財務指標の一つではありますが、金融機関ではあまり重視されていませんでした。

しかし、今回採用されている理由は、地方の人口減少により地域経済が衰退していくことが見込まれ、そのためにも地域企業の「稼ぐ力」の向上が必要と国は考えているのです。企業にとって最大の資産かつコストである人件費が生産性向上に結びついているか、人材を活用できている企業なのかが問われるようになったのでしょう。

財務分析の注意点

中小企業の決算書は正しく作成されていないことがあります。つまり粉飾決算です。そのままの数字を使っても正しい結果は出ません。必ず実態の数字を使ってください。

実態の数字が分からないようでしたら、経理担当者や顧問税理士に確認するといいでしょう。もし税理士が協力的でなければ、当社で粉飾する前の数字に戻すお手伝いをすることは可能です。

実態の数字を用いて出た分析結果や業界平均との比較よりも、レーダーチャートに出てくる過去3期の動きが重要です。変化から兆候を読み取り、詳しく追求していくのです。

非財務情報

企業を診断する場合、財務データだけでなく非財務情報も大切です。非財務情報は、企業の現在の姿を映し、将来の可能性を評価するために必要です。

事業の見える化の軸となる部分です。

ローカルベンチマークでは、商流・業務フロー、4つの視点のシートが用意されています。

銀行や支援機関は決算書の内容については理解していたとしても、事業内容、企業を取り巻く環境、業務フロー等については十分に理解できていないものです。

したがって、金融機関や支援機関と経営について議論を深め、自社の事業価値や将来性を評価してもらうために不可欠なものになります。

業務フロー・商流

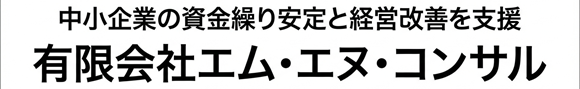

非財務分析シート1枚目は「業務フロー」と「商流」の内容となっています。

業務フロー

自社の内部業務の流れを整理します。各業務での差別化ポイント(自社特有の付加価値)を検討することで、自社の強み、強みの基となるポイントを見える化していきます。

この部分で最も大切なのは、右下にある「どのような価値を提供しているか」欄に記載された内容になります。

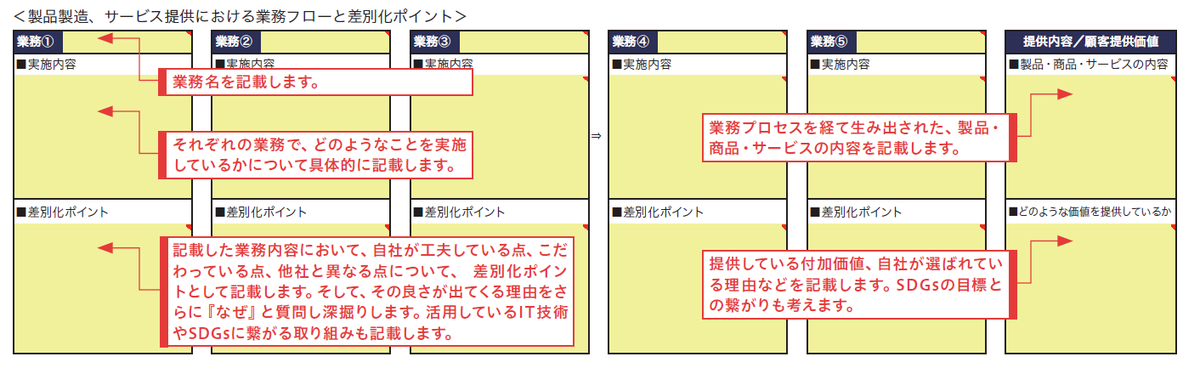

商流

商流は取引の流れのことです。業務フローは社内の流れになりますが、商流は外部との関係を表しています。

経営改善計画書を作成されたことがある方なら分かると思いますが、ビジネスモデル俯瞰図に類するものになります。特徴としては仕入先や協力先を選んでいる理由、得意先・エンドユーザーから選ばれている理由を記入する欄があります。

最も大切なのは、得意先そして選ばれている理由になりますが、「どうして選んでいるのか」「どうして選ばれているのか」を検討することで、企業の強み、事業性を見える化することができます。

もしどうしても「選ばれる理由」が分からなければ、相手に直接聞いてみるのもいいかと思います。

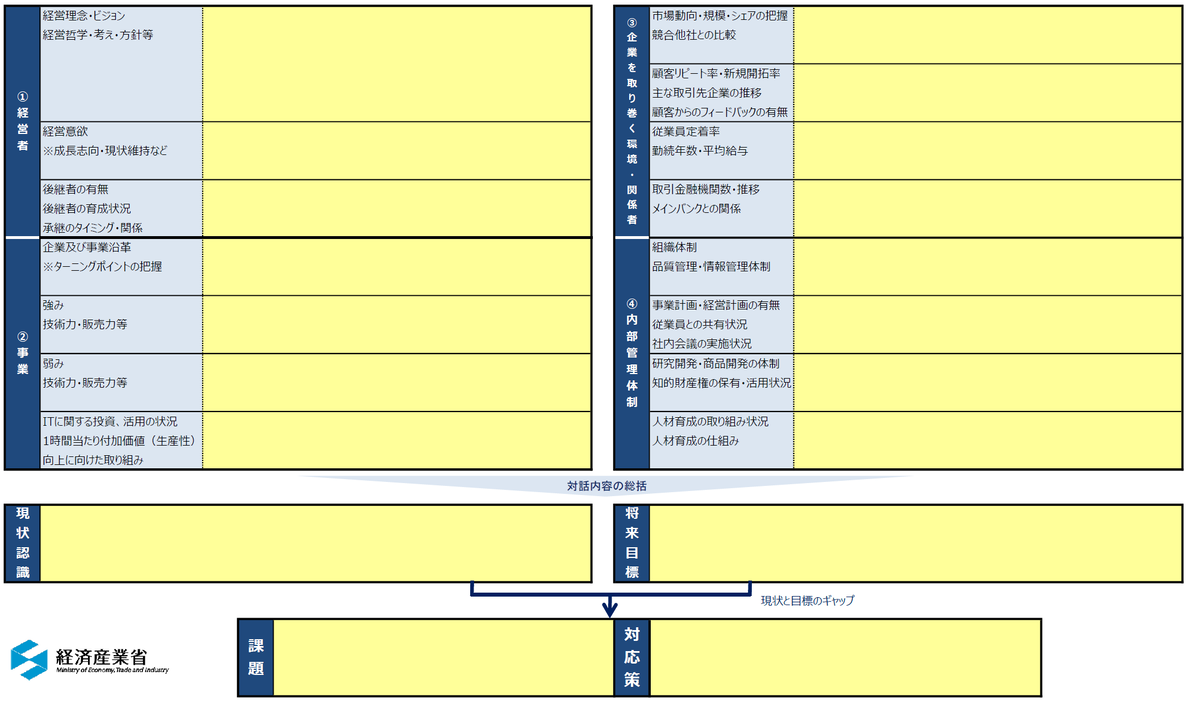

4つの視点

4つの視点については以下の通りです。

経営者への着目

中小企業では経営者が与える影響は大きく、経営者の優劣が企業の将来を決めるといっても過言ではありません。よって、経営者自身を知る事、そして後継者の有無は重要といえます。

・具体的な項目(例)「経営者自身のビジョン、経営理念、後継者の有無」

企業を取り巻く環境、関係者への着目

企業の積極的な成長のためにも、外部情報の収集、外部環境に対する戦略、リスクマネジメントができていることが必要です。また、取引先からの評価、従業員、銀行との関係を以下の項目で着目することも必要といえます。

・具体的な項目(例)「市場規模、シェア競合他社との比較、顧客リピート率、主力取引先企業の推移、従業員定着率、勤務日数、平均給与、取引先金融機関数とその推移、金融機関との対話の状況」

事業への着目

企業の沿革そして強みや弱みを詳しく知ることは、成長要素があるかどうかの判断基準となり、現状及び将来の成長予測がしやすくなります。また、これからは企業が生き残っていくには生産性向上が必要です。ITの能力、イノベーションが欠かせません。

・具体的な項目(例)「企業および事業沿革、技術力・販売力の強み、技術力・販売力の弱み、ITの能力」

内部管理体制への着目

中小企業ですと、同族会社等による属人的な経営をしていることが多く、内部管理体制が整っているか、そして、目標の共有、人材の育成、適切な配置、技術やノウハウの継承がなされているのかも大切です。

・具体的な項目(例)「組織体制、経営目標の共有状況、社内会議の実施状況、人事育成システム」

4つの視点

銀行は、企業が何で収益を上げ、それをどのような仕組みで実現しているのかを理解し、事業の強みと問題点がどこにあるのかを把握し、融資等の支援を行いたいところです。

そして、企業側も決算書には出てこない自社の情報を開示し、自社の強みを客観的に説明し、課題や問題点についても自社で把握することで、改善の支援やアドバイスを求められるようにしましょう。

結果に一喜一憂せず活用を

このローカルベンチマークは、企業、銀行、支援機関等が企業の現状や問題点を把握・共有し、どのように経営を改善していくべきなのかを考え実行していくために活用するものです。

財務情報については数値で結果が出てきますが、この結果に一喜一憂する必要はありません。経営者が現状を認識して、問題点を今後どう改善していくかが大切なのです。

銀行はこれまで財務情報ばかりを重視してきましたが、数字では見えない企業の強みや持ち味、事業性に注目するようになってきました。

ぜひローカルベンチマークを活用して、自社の経営内容を銀行により詳しく理解してもらえるようにしてください。

お問合せ・ご依頼はこちら

有限会社エム・エヌ・コンサルのホームページにお越しいただき、ありがとうございます。

お問合せ・ご相談はお電話またはお問い合わせフォームにて受け付けております。

お気軽にお問合せください

※このホームページでは、中小企業が融資を受ける金融機関を原則「銀行」、そして社長、経営者、代表者を「経営者」で統一しています。

- 会社紹介

- 銀行融資の必要書類

- 銀行融資の知識

- 資金調達の種類

- 銀行担当者との付き合い方

- 中小企業支援策