資金繰りや経営の改善、経理に強い銀行融資コンサルタント会社。銀行融資取引、資金調達、経理業務、資金繰り・経営改善でお困りの中小企業を応援します。

キャッシュフロー計算書

決算書を見ると利益は計上されているのに、現金・預金はそれに見合った増え方をしていない(あるいは減少している)のはよくあることです。

中小企業の経営者なら、このような経験をしている方が多くいるでしょう。

この利益とキャッシュの違いは「勘定合って銭足らず」ともいいますし、黒字倒産の原因にもなりかねません。

貸借対照表と損益計算書だけでは分かりにくい資金の流れを把握するためにキャッシュフロー計算書は必要です。

キャッシュフロー計算書とは

キャッシュフロー計算書とは、貸借対照表や損益計算書と同様に財務諸表の1つで、会計期間におけるキャッシュ(資金)の増減を営業活動、投資活動、財務活動ごとに区分して表示します。

キャッシュフロー計算書から把握できる内容は例えば次のようなことがあげられます。

- 損益計算書では利益が出ているのに、現金預金が減少している原因。

- 会社が得た資金は営業活動からのものか、それとも、営業活動以外の投資や借入によるものなのか。

- 営業活動によって得た資金は何に使われたか。例えば、借入の返済に使ったのか、設備投資に使ったのか。

キャッシュフロー計算書は、上場企業では財務諸表の1つとして作成が義務付けられていますが、中小企業にはその必要がないことから浸透しているとはいえませんし、銀行も融資先企業に対して提出を求めてくることもあまりないでしょう。

しかし、作成できて、かつ読み方も理解することは、融資交渉にも有利といえます。会計ソフトの多くは、キャッシュフロー計算書を作成する機能が備わっていると思います。銀行に融資の判断材料を提供するためにも作成した方がいいでしょう。

銀行からの資金調達が不要な中小企業であっても、資金の流れを把握することで経営の現状や課題を分析できますから、知って損はないといえます。

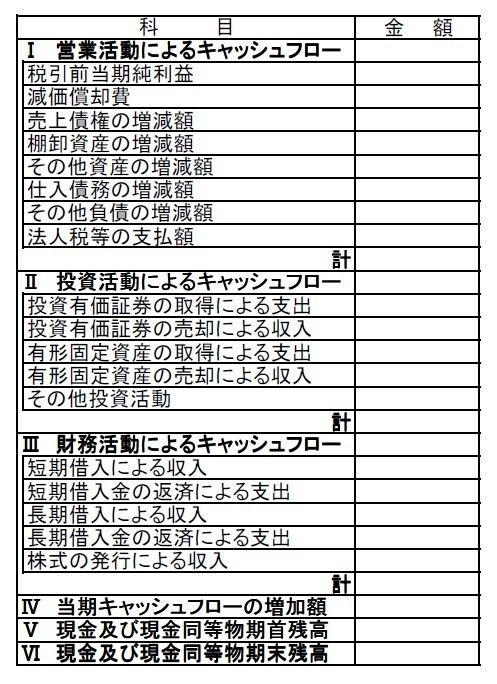

キャッシュフロー計算書のひな形

キャッシュフロー計算書は、営業、投資、財務の3区分で表示します。

キャッシュフロー計算書では、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3つに分けて表示します。そうすることで、どの活動でキャッシュが増減したかがわかります。

キャッシュフロー計算書のひな形(直説法と間接法の2種類がありますが、ここでは間接法)は以下の通りです。

※中小企業庁「中小企業の会計31問31答」より

キャッシュフロー計算書が対象とする資金は、雛形にも書いてあるように「現金または現金同等物」と記されていて、貸借対照表の現金・預金とは対象範囲が異なります。例えば、定期預金でも3か月を超えて銀行に預けるのは投資活動と考え、現金同等物には含まれません。そのため、貸借対照表の現預金とは必ずしも一致するとは限りません。

営業キャッシュフロー(営業CF)

営業キャッシュフローは、企業が営業活動からどれだけの資金を獲得したかを表しています。

仕入や製造を行い、それを販売することで売上が発生し経費を支払う、という本業の営業活動による資金の増減です。これは損益計算書上で計算される簡易キャッシュフローである「経常利益+減価償却費-法人税等」に営業資産(売上債権等)や営業負債(仕入債務等)を増減を加えたものになります。

この営業キャッシュフローは必ずプラスでなければなりません。さもなければ経営をすればするほど資金が流出し、いずれは経営を継続することができなくなります。

経済危機や自然災害、売上先の減少等によってマイナスになることもあるでしょうが、ここが何期にもわたってマイナスでは現金預金が減少し、それをカバーするためには借入等で資金調達する必要があり、経営が悪化する原因になります。

投資キャッシュフロー(投資CF)

投資キャッシュフローとは、将来の利益確保や資金運用のために、どれだけ設備投資をしたのか、有価証券等で運用したのかを示しています。

今後のキャッシュを生むために設備投資や資金運用を行うわけですから、投資キャッシュフローは基本的にはマイナスが普通です。

逆にプラスであるとしたら、資金繰り悪化に伴い設備や有価証券などを売却して資金を調達したと考えられます。

財務キャッシュフロー(財務CF)

財務キャッシュフローは、借入金や社債等によっていくら資金調達したのか、あるいは返済したのかを示しています。

資金調達をすると財務キャッシュフローはプラスとなり現金預金の増加となります。しかし、借入金はいずれ返済する必要がありますから、借入金残高は返済能力の範囲内にとどめておく必要があります。

フリーキャッシュフロー

フリーキャッシュフローはプラスが基本

フリーキャッシュフローという名称は、先ほどのキャッシュフロー計算書のひな形には出てきませんでしたが、文字どおり企業が自由に使えるキャッシュフローのことで、本業で稼いだ営業キャッシュフローから、事業を維持・発展するために必要な投資キャッシュフローを差し引いたものです。計算式は次のようになります。

フリーキャッシュフロー=営業キャッシュフロー+投資キャッシュフロー

この計算式はこれで正しいのですが、皆さんの中には「営業キャッシュフローから投資キャッシュフローを差し引いたもの」と聞くと、計算式の「+」は「-」ではないかと思われるかもしれません。

これはどちらのキャッシュフローともプラスにもマイナスにもなりますから、計算式としてはこのように表現せざるを得えません。

ただ、営業活動で獲得したキャッシュの中から、今後のために投資するのですから、次のような計算式でフリーキャッシュフローがプラスになることが理想的です。

フリーキャッシュフロー=営業キャッシュフロー-投資キャッシュフロー

フリーキャッシュフローがプラスであれば、銀行への返済資金が生み出されています。年間の返済額とフリーキャッシュフローのバランスを確認してください。

「フリーキャッシュフロー>年間返済額」なら、返済をしながら手持資金を増やすことができます。しかし、「フリーキャッシュフロー≦年間返済額」なら、資金の流出が大きいか、返済ですべて持っていかれて手持資金は増えないことになります。

企業の成長のためにはマイナスになることも必要

このように安全性から見ると、フリーキャッシュフローはプラスであることが必要です。プラスであれば銀行への返済が順調に進みますし、手持資金を増やしていくことができます。逆にマイナスが続けば、資金調達をし続けなければなりませんから、いつか資金繰りに行き詰まるようになります。

しかし、常にフリーキャッシュフローがプラスでなければならないということではありません。企業の安全性だけを考えればプラスであるべきだということであって、企業が成長するためには、フリーキャッシュフローがマイナスになっても設備投資等をする必要があります。

次の図表をご覧ください。この企業は18年3月期までは10,000の営業キャッシュフローを毎年獲得していたとします。

19年3月期に30,000の設備投資をしました。そのためにフリーキャッシュフローはマイナスです(-20,000)。マイナス分を銀行からの資金調達でカバーしています。その結果、20年3月期以降は営業キャッシュフローが順調に増加しました。

このように将来の営業キャッシュフロー増加を目指した結果、フリーキャッシュフローがマイナスになるのは必要なことなのです。

私たちが年収の範囲内で生活しなければならないとしたら、永遠に家を購入できないのと一緒です。

ただし、設備投資は大きな資金流出を伴いますから、失敗をすれば経営に大きなダメージを与えかねません。したがって、慎重に計画することが必要ですし、銀行担当者やコンサルタント等にも相談した方がいいでしょう。

キャッシュフロー計算書を自分で作成したいなら

自社の経営のためにも自分で作成したいとお考えの方は、日本公認会計士協会が公表している「キャッシュ・フロー計算書作成シート」を利用するといいでしょう。

エクセルで使えますし、2期分の貸借対照表と1期分の損益計算書を見て、数字を入力するだけでキャッシュフロー計算書が完成します。

こちらからダウンロードできます。

https://jicpa.or.jp/specialized_field/post_314.html

お問合せ・ご依頼はこちら

有限会社エム・エヌ・コンサルのホームページにお越しいただき、ありがとうございます。

お問合せ・ご相談はお電話またはお問い合わせフォームにて受け付けております。

お気軽にお問合せください

※このホームページでは、中小企業が融資を受ける金融機関を原則「銀行」、そして社長、経営者、代表者を「経営者」で統一しています。

- 会社紹介

- 銀行融資の必要書類

- 銀行融資の知識

- 資金調達の種類

- 銀行担当者との付き合い方

- 中小企業支援策