資金繰りや経営の改善、経理に強い銀行融資コンサルタント会社。銀行融資取引、資金調達、経理業務、資金繰り・経営改善でお困りの中小企業を応援します。

正常運転資金

企業の資金需要は大きく分けると、運転資金と設備資金に分けられます。運転資金でも代表的なものが正常運転資金です。なお、経常運転資金とも言います。

正常運転資金(経常運転資金)とは

正常運転資金(あるいは経常運転資金)とは、企業の正常な営業活動を行っていくうえで恒常的に必要と認められる運転資金の事です。

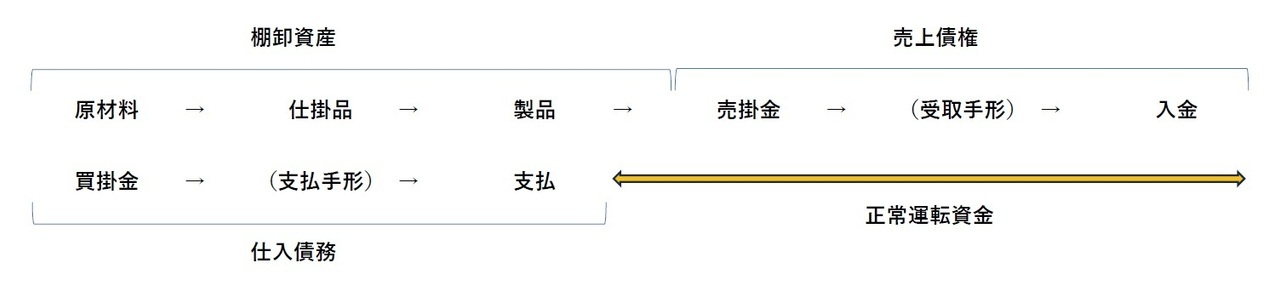

図表1は製造業の場合ですが、仕入れた原材料を投下し、仕掛品を経て製品として完成します。そこまでが棚卸資産です。そして製品は販売しても企業が相手では売上代金はすぐに入金されず、予め決められた条件にしたがって入金されます。売上が発生しても売掛金として計上され、後に現金か手形で回収することになります。手形は期日になってようやく現金となります。

原材料などの仕入れも売上同様に直ちに支払わず買掛金が発生します。その後、現金支払いあるいは手形を振り出し期日に支払われます。

通常は売上債権の回収よりも仕入債務の支払いが先行するため資金繰りは苦しくなります。その入金と支払の差だけ資金が必要となります。それが正常運転資金(経常運転資金)です。

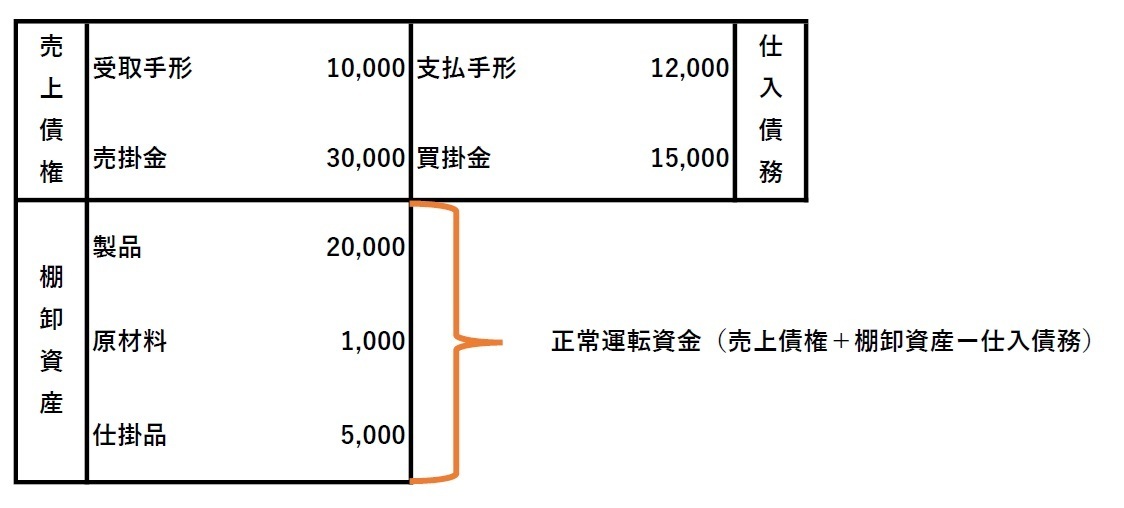

図表2のように貸借対照表から見るとより分かりやすくでしょう。

図表2からも分かるように所要額は次の算式で表されます。

正常運転資金=売上債権+棚卸資産-仕入債務

決算書の貸借対照表から計算できます。しかし、多くの企業では月商は月によって変動しますし、期末日といったある一時点での状況だけで正常運転資金を機械的に計算するのではなく、期中の事業の状況を考慮して一定の幅を持って計算することも必要です。そのためには期中も試算表を銀行に提出する必要があります。

企業は棚卸資産の分だけお金を寝かせていますし、売上債権の分だけ顧客からの入金を待たされている状態(お金を貸している状態と同じです)です。逆に仕入債務の分だけ支払いを待ってもらっている(お金を借りているのと同じ)のです。

したがって、正常運転資金の分だけ資金繰りが苦しくなりますから、その資金を調達する必要が出てきます。

短期継続融資を目指す

かつては正常運転資金に対応する融資として、銀行は手形割引、手形貸付、当座貸越で資金繰りを支えてきました。例えば、手形貸付なら期日一括返済の条件で金利だけ負担していればよく、業績の大幅な悪化等の変化がなければ、返済期日が到来してもその時点での必要額を計算し継続融資が行われていました。中小企業から見て返済する必要のない資本金的な役割を果たす借入金です。そのため、擬似エクイティ(資本金)ともいわれ資金繰りにもプラスに貢献してきました。

しかし、最近は手形貸付による融資は減少傾向にありますし、手形発行も減少していることから分かるように手形割引も減りました。正常運転資金に対応する融資も、銀行は証書貸付による長期貸出をメインに行っています。企業側からすれば、長期の融資ならば早期に一括返済を求められる可能性は少ないといえますが、毎月の約定弁済を求められることがほとんどであるため、返済分に対応する融資が定期的に行われないと、資金繰りは不安定化することになります。

もし取引銀行から短期継続融資(当座貸越や手形貸付)を提案されたら、ぜひ前向きに検討して欲しいと思いますし、特にそのような提案がなかったとしても、常に売上債権や棚卸資産をある程度保有する企業であれば、自社で支援してくれないかメインバンク等に聞いてみるといいでしょう。

銀行が短期継続融資に応じない理由

財務内容が良好な企業には短期継続融資に応じてくれる可能性は高いでしょう。しかし、そのような業でも応じてもらえているかといえば、そうでないのが現状です。なぜなら、銀行は次の理由から短期継続融資の取り組みにリスクを感じているからです。

(1)運転資金の実態が本当にあるのか

中小企業の決算書は信用できないというのが銀行の本音です。

先ほどの計算式(正常運転資金=売上債権+棚卸資産-仕入債務)で運転資金額は計算できますが、売上債権や棚卸資産の内容に不透明なところが少なくありません。

・売上債権

売上債権(受取手形や売掛金)が売上先の倒産によって回収が不可能になっている、あるいは粉飾決算によって架空の売上債権が含まれていることがあります。

・棚卸資産

商品や製品、原材料等の棚卸資産にも資産性の疑わしいものが含まれている可能性があります。売上債権と同様に架空計上されたものや流行遅れなど不良資産の存在です。

もしそれらの存在が確認できれば、正常運転資金の計算で除外しなければなりません。しかし、銀行からするとそれら滞留債権や不良資産がどれだけあるのか分かりにくいのです。

それに対して企業側ができることといえば、売掛金台帳などを開示することで架空や回収不能債権が存在しないこと、どれも正常に回収されていることを説明します。棚卸資産についても数量、金額などを管理した在庫データを開示することができるでしょう。

ただそれらの資料やデータを一度開示した程度で直ちに応じてはもらえないでしょうが、月次試算表と一緒に毎月提出し、いつでも銀行からの要請に応じ倉庫などを見てもらうことも必要です。

(2)事業停止時に正常運転資金分の融資は返済されるのか

正常運転資金に対する融資ですが、事業をやめた場合、棚卸資産や売上債権は現金となり、仕入債務を支払い、残った分が返済原資となります。

しかし、業績が悪化して経営破綻した場合、回収した資金で全額返済できるわけではありません。他の債権者と分ける必要性があります。したがって、いくら正常運転資金の内容が問題ないものであったとしても、融資先が倒産すれば回収できないリスクをはらんでいるのです。

そのような銀行の不安に対しては、自社の財務内容を良好にする経営をしていくしかありません。手持の現預金にゆとりを持たせる、自己資本比率や債務償還年数のような安全性や返済能力が銀行の満足する水準まで引き上げる必要があります。

具体的なことは無理でもある程度の目標となる水準は教えてくれるでしょう。それを目標とした経営改善計画を策定し目標達成を目指しましょう。

お問合せ・ご依頼はこちら

有限会社エム・エヌ・コンサルのホームページにお越しいただき、ありがとうございます。

お問合せ・ご相談はお電話またはお問い合わせフォームにて受け付けております。

お気軽にお問合せください

※このホームページでは、中小企業が融資を受ける金融機関を原則「銀行」、そして社長、経営者、代表者を「経営者」で統一しています。

- 会社紹介

- 銀行融資の必要書類

- 銀行融資の知識

- 資金調達の種類

- 銀行担当者との付き合い方

- 中小企業支援策